Казахстанские заемщики обращаются к «антиколлекторам» по разным причинам — от отсутствия доверия к кредиторам и боязни традиционных коллекторов до красочной рекламы, обещающей «признать долг недействительным всего за 5 тыс. тенге». Однако на практике такие услуги обходятся клиенту втридорога. О том, почему так происходит, и в каких ситуациях бывают полезны антиколлектора, рассказал в интервью prodengi.kz председатель Союза коллекторов Казахстана Юрий Ли.

Юрий, какова сейчас ситуация на рынке коллекторских услуг в Казахстане?

— На наш взгляд, коллекторский рынок активно развивается вкупе с финансовым рынком, являясь серьезным подспорьем в поддержании ссудных портфелей кредиторов в пределах допустимых законодательством норм NPL. Если посмотреть доступные данные по состоянию кредитных портфелей банков, активно работающих с коллекторами, то статистика показывает улучшение их качества.

При этом для улучшения качества, эффективности и соблюдения прав потребителей финуслуг коллекторскому рынку необходимо активно применять механизмы саморегулирования путем внедрения внутриотраслевых профессиональных стандартов деятельности. Это также обеспечит допуск на рынок грамотных, компетентных и готовых все время улучшаться субъектов с безупречной деловой репутацией.

Нередко должники, либо от финансовой неграмотности, либо от желания решить все «быстро и дешево», заказывают антиколлекторские услуги. Насколько это законно?

— Полагаю, что сегмент «антиколлекторских» услуг возник примерно одновременно с кредитными организациями, подразделения которых работали по возврату просроченных займов.

Как правило, в этих рядах оказываются бывшие сотрудники банков, коллекторских агентств, правоохранительных органов и лица, занимающиеся частной юридической практикой. Кроме того, «антиколлекторские» услуги оказывают и некоторые публичные персоны — блогеры. Так что, желающих заработать в том или ином виде предостаточно.

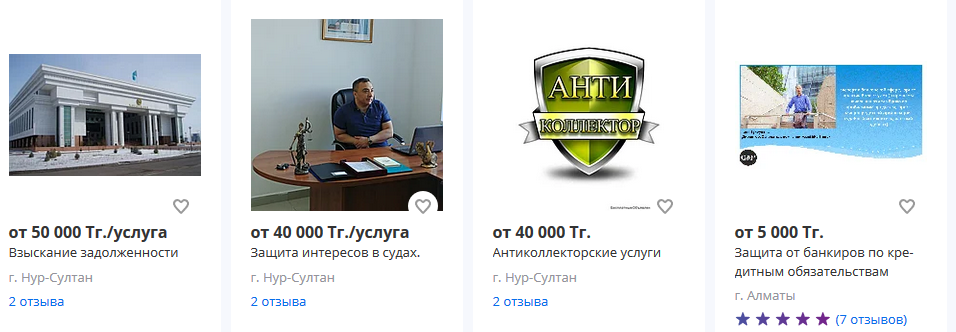

Мне сложно говорить о развитии этой сферы, но если мы введем слово «антиколлектор» в любой поисковик, то многочисленные объявления от «антиколлекторов» выходят на популярных маркетплейсах со стоимостью от 5 тыс. тенге. Через поиск появятся аккаунты и на таких ресурсах как, YouTube.com. Также некоторые адвокаты позиционируют себя как «антиколлекторы».

Лично из моей практики, могу сказать, что в «антиколлекторы» уходят сотрудники банков и коллекторских агентств, не нашедшие себя на прежнем поприще. Зная специфику работы, а где-то и слабые места прежних работодателей, и используя это как фундамент для своей деятельности, они стали строить на этом бизнес, оказывая консультационные и представительские услуги потребителям финансовых услуг. Последние обычно имеют конфликты с кредиторами либо просто недовольны качеством их сервиса.

На сегодня рынок профессиональных юридических услуг и все его ниши забиты до отказа, что возможно вызвано и массовыми выпусками вузов новоиспеченных юристов-правоведов. По мере внедрения механизмов Электронного правительства eGov.kz надобность во всяких юридических посредниках отпадает. А в саморегулируемых организациях профессиональных адвокатов, нотариусов, частных судебных исполнителей есть масса социальных функций, регулярные денежные взносы. И данные обязательства нужно исполнять где-то во вред собственной выгоде. На госслужбе непросто строить карьеру из-за низкой заработной платы и конкуренции. Зато кредитный рынок, а соответственно и рынок коллекторских услуг, активно развивается. Клиенты финансовых организаций не всегда находят консенсус с кредиторами, некоторые не могут договориться с коллекторскими агентствами о досудебном возврате просроченных долгов. Несомненно, есть и нарушения прав потребителей финансовых услуг, что по сути дает возможность проявить себя специалистам, «не реализовавшимся в других нишах».

Особенность коллекторского бизнеса проста: если заемщику дорога его кредитная история, если он желает получать в будущем сервис от финансовых организаций и хочет работать на должностях, где важна его репутация, то скорее всего должник и коллекторское агентство создадут договоренности о дальнейшей судьбе просроченной задолженности. При этом я не беру в расчет обстоятельства непреодолимой силы (форс-мажоры), например, получение инвалидности, утрату кормильца и тому подобное, когда невозможно платить по долгам. Но и таким группам лиц, государство оказывало поддержку в виде снижения долговой нагрузки.

В случаях, когда сотрудник коллекторского агентства нагрубил или вел себя некорректно по отношению к должнику, нарушал права последнего при досудебной работе по возврату просроченного долга, то, конечно же, как показывает практика, такие потребители финансовых услуг обращаются в Национальный банк РК. Регулятор имеет полную власть запрашивать информацию, аудиозаписи переговоров, документацию по задолженности и, более того, налагать различного рода меры административного воздействия на нарушителей, вплоть до увольнения работника — виновного в нарушении закона. Причем Нацбанк делает это бесплатно, профессионально и оперативно. Кроме того, его руководящие сотрудники регулярно проводят встречи с потребителями финансовых услуг.

Нередко заемщики обращаются с жалобами в Союз коллекторов Казахстана или напрямую, к кредиторам и руководству коллекторских агентств, где им удается договориться об изменении первоначальных условий кредитования и наказать нарушителей.

В случаях, когда «антиколлекторы» помогают выявить реальные нарушения со стороны коллекторских агентств — это несомненно плюс для коллекторского рынка. Нарушителям закона не должно быть места в данной отрасли бизнеса.

Однако, когда «антиколлекторы», используя низкопробную рекламу, запугивают заемщиков от контактов с коллекторами, а потом судя по комментариям в соцсетях, не отвечают на звонки, так как, видимо, немало клиентов откликнулось на рекламу и обратилось за услугами, такие ситуации лишь затормаживают процесс досудебного урегулирования просроченных долгов и ухудшают ситуацию самого должника.

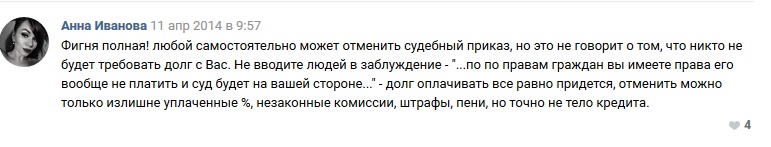

После оплаты услуг «антиколлекторов» и получив на руки судебное решение о взыскании долга в пользу кредитора, большинство, заемщиков понимает, что целесообразнее было бы эти деньги внести как первоначальный взнос по индивидуальному графику. Но вместо этого их долги переходят уже к судебным исполнителям.

Касательно отличий «антиколлекторских» услуг от юридических, могу сказать, что это больше игра слов. В «антиколлекторских» услугах, наверное, имеет место реальный или вымышленный конфликт потребителя финансовых услуг с кредитором/коллекторским агентством, где заемщик обращается к «антиколлектору» за сервисом по защите его прав, а на выходе зачастую имеет на руках счет к оплате гораздо больше чем его просроченный долг и исполнительный лист. А еще при приеме на работу, когда работодатель узнает, что кандидат на вакантную должность — должник с плохой кредитной историей и репутацией, перспективы получить достойную работу существенно уменьшаются.

Полагаю, что в чистом виде «антиколлекторские» услуги никто не оказывает. Думаю, это часть консультационных услуг, которые эксперты предлагают на рынке. Слово «антиколлектор» — как таргет на целевую аудиторию — клиентов кредитных организаций, допустивших нарушение обязательств по обслуживанию своих долгов, возвратом которых занимаются коллекторские агентства.

Есть ли какая-то местная специфика подобной деятельности в казахстанских условиях?

— Местная специфика проста — продвинутые «антиколлекторы» используют в своей рекламе новостные видеоряды российских телеканалов, освещающих в новостях деятельность похожую на коллекторскую. Людей там бьют бутылкой по голове «якобы коллекторы», где криминальные элементы избивают «якобы должников», которые позиционируются как «коллекторы», где спецназ осуществляет силовой захват неких лиц, которые вообще не имеют отношения к финансовому рынку.

Очевидно, что многие «антиколлекторы» демпингуют в рекламе, чтобы выжить при конкуренции в этой отрасли. Указывается некая символическая сумма за услуги, а дальше сколько и за что платит клиент нам неизвестно. Разъясняют ли «антиколлектора» клиентам все реальные последствия конфликта с кредитором/коллекторским агентством — тоже загадка.

Что изменилось на рынке с принятием Закона РК, регулирующего коллекторскую деятельность? Как он повлиял на деятельность антиколлекторов?

-Необходимость принятия Закона РК «О коллекторской деятельности» давно назрела. Эту область отношений нужно было урегулировать по ряду причин. Во-первых, необходимо было установить рамки и процедуры для осуществления досудебного возврата просроченных долгов, во-вторых, установить требования к субъектам, претендующим на занятие данным видом деятельности, в-третьих, определить регулирующий орган, его полномочия и ответственность участников рынка за нарушения законодательства о коллекторской деятельности.

Закон упорядочил большинство процессов по взысканию долгов, предоставил потребителям финансовых услуг механизмы защиты их прав, ограничил инструменты воздействия коллекторов на должников.

Для «антиколлекторов» же закон дал возможность проявлять свой профессионализм при защите прав потребителей финансовых услуг, где четко прописаны запреты и ограничения для коллекторских агентств и большой перечень инструментов защиты для должников. По моему мнению, «антиколлекторам» стало легче работать.

Должны ли регулироваться законодательно антиколлекторские услуги и как?

— Очевидно, что в прямом смысле «антиколлекторские» услуги не регулируются. Есть регуляции, связанные с оказанием юридических/адвокатских услуг, есть нормы, регулирующие защиту прав потребителей финансовых услуг и соответствующие административно-правовые, судебные процедуры.

На мой личный взгляд, следует регулировать лишь содержательную часть рекламы «антиколлекторских услуг». Так как в основном в рекламный материал закладываются скрытые или прямые призывы к неисполнению закона, к насилию по отношению к сотрудникам коллекторских агентств, и информация, видео-, фотоматериал, откровенно запугивающие заемщиков, заставляющие их принимать решения исключительно из страха перед кредиторами/коллекторами. Соответственно, формируется страх принятия на себя ответственности за сложившуюся ситуацию с просроченной задолженностью. Думаю, что всем понятно: безответственность — это путь к поиску виноватых — государство, банки, капитализм, коллекторы… Список виноватых можно продолжать до бесконечности.

Также, по моему мнению, следует запретить призывы «антиколлекторов» не отвечать на звонки коллекторских агентств и не идти на контакты с ними, так как у должников есть обязанности, и такие призывы противоречат статье 16 Закона РК «О коллекторской деятельности». Во всем остальном я полагаюсь на рыночные механизмы.

Кстати, на одном YouTube-канале я обнаружил видеоролик с призывом «не отвечайте на звонки коллекторов, не платите по долгам и обращайтесь к нам», где некое лицо предлагает не платить по долгам и вносить деньги в покупку продукции, после продажи которой вы получите «баснословный доход» и рассчитаетесь со всеми обязательствами. Сетевой маркетинг тоже взял «антиколлекторский тренд» на вооружение для своей «воронки продаж».

Что необходимо предпринять, чтобы снизить потребность общества в антиколлекторских услугах?

— Это хороший вопрос. Во-первых, кредитная история осознанно должна стать активом/ценностью для потребителя финансовых услуг, которая является неотъемлемой частью его деловой и социальной репутации. Это мы повсеместно видим в странах с развитой экономикой, где далеко не бедные люди берут в кредит, то что могли бы купить единовременно.

Во-вторых, коллекторским агентствам следует осуществлять деятельность корректно и в рамках законодательства, контролировать и обучать своих сотрудников для эффективной и законной работы по возврату долгов.

В-третьих, профессиональным объединениям коллекторских агентств необходимо разрабатывать и внедрять отраслевые профессиональные и этические стандарты своей деятельности. Иначе это сделает государство по своему усмотрению.

В-четвертых, государству следует предоставить коллекторским агентствам права по дистанционному и официальному получению информации о материальном, социальном положении должников, их источниках доходов, реальном месте жительства и работы для того, чтобы не беспокоить заемщиков, их окружение на предмет установления такой информации, которая крайне необходима для выработки решений по досудебному возврату просроченной задолженности. Данная мера существенно снизит необходимость и количество контактов коллекторских агентств с потребителями финансовых услуг и сделает возможным предоставлять должникам, допустившим просрочку, готовые кредитные решения на новых условиях, позволяющих улучшить им свою кредитную историю и получить ясную перспективу погашения долга.

Обратитесь в ПКБ

По мнению исполнительного директора Первого кредитного бюро Казахстана (ПКБ) Асем Нургалиевой, юридические антиколлекторские агентства в РК в основном занимаются возвращением комиссии за ведение ссудного счета (КВСС).

Также она призывает заемщиков более ответственно подходить к процессу погашения кредитного долга и самим контролировать свою кредитную историю.

«В Казахстане самая эффективная система взыскания — у банков есть возможность выставлять платежные требования-поручения. Это когда заемщик должен одному банку, и на основании определенной процедуры банк может списывать со счетов заемщика в других банках деньги в пользу взыскания задолженности. Также у нас в стране функционирует институт частных судебных исполнителей, работающих по взысканию задолженности, и у них есть свои права и полномочия. Поэтому коллекторская деятельность, как деятельность по взысканию, благодаря таким инструментам достаточно эффективна. И она должна быть таковой. При росте розничного портфеля кредитования, рынок должен уметь профессионально взыскивать — иначе баланс нарушится и, соответственно, портфель плохих кредитов будет быстро расти.

Существуют компании, предоставляющие определенные юридические консультации по соответствию договора банковского займа требованиям нормативных документов. В особенности это касается того, что в Казахстане отменены КВСС договоров, заключенных до 1 июня 2016 года. Возможно, на основании старых договоров, где банк этот пункт включал, теперь есть возможность эти суммы восстанавливать. По моему мнению, этим юридические компании и занимаются. Грубо говоря, они помогают заемщикам, которые сами не могут разобраться в этих юридических тонкостях, вернуть полагающиеся им суммы.

Случаются мошеннические ситуации, на которые следует обратить внимание. Бывает так, банк передает долг коллекторской компании. Появляются некие люди, требуют погасить долг, заемщик приходит в некий офис, возвращает деньги, но при этом в кредитном бюро не остается записи о том, что долг погашен. Это может быть произойти не только в коллекторском агентстве, но и в частном порядке. Очень важно проследить, чтобы информация о погашении долга (если вы не погашаете в самой финансовой организации — кредитору) была передана в Первое кредитное бюро.

Бывают случаи, когда заемщик приходит и говорит, что кредит он погасил, но записи в бюро об этом нет. В связи с этим мы даем рекомендации заемщикам, которые находились в долгой просрочке независимо от даты контракта. В первую очередь мы предлагаем проверить свой персональный кредитный отчет на предмет изменения статуса договора. Если статус не изменился и прибывает в состоянии переуступленного контракта, то, как правило, это негативно влияет на заемщика при обращении его в другие финансовые институты за кредитом. Мы сейчас загружаем контракты 2008-2009 годов большими пулами по 40-80 тыс. контрактов. Это переданные в коллекторские агентства контракты заемщиков, которые давно не платили по кредитам.

Во-вторых, заемщик должен обратиться в коллекторское агентство с просьбой передать контракт и информацию о его погашении в Первое кредитное бюро. Или обратиться к нам в ПКБ и объяснить ситуацию с погашением долга в коллекторском агентстве. Мы с этим агентством свяжемся и попробуем успешно завершить кредитную историю, если кредиты погашены.

Проверить свою кредитную историю до конца года можно совершенно бесплатно. Если в кредитной истории нет записи о закрытии кредита, то, соответственно, надо довести эту процедуру до конца. Этот процесс доведения истории до конца после погашения долга очень важен. Помочь заемщикам, погашающим свои задолженности, положительно завершить свою историю в ПКБ, чтобы потом получать доступ к другим кредитам — это наша глобальная задача» — считает Нургалиева.

Ольга Власенко

Фото: из открытых источников

Источник https://prodengi.kz/publikacii/antikollektora-stoit-li-im-doveryat-v-kazahstane